Europa: Mit Eurobonds aus der Krise

Der Architektur des Euro fehlt ein wichtiger Grundpfeiler: eine Institution, welche die nationalen Anleihemärkte ihrer Mitgliedstaaten gegen den Druck der Finanzmärkte verteidigen könnte.

Eine nationale Währung verleiht einer Regierung die Kontrolle über den Anleihemarkt. Der Bauplan des Euro habe jedoch das Machtverhältnis umgekehrt und die Zügel der nationalen Regierungen in die Hände des Marktes für Staatsanleihen gelegt, so Thomas Palley.* Der Washingtoner Ökonom, ehemaliger Chefökonom der US-China Economic and Security Review Commission und Kongressberater meint: Die Einrichtung einer Europäischen Finanzagentur (EFA) könnte diesen Konstruktionsfehler beheben. Die EFA müsste befugt sein, nach eigenem Ermessen Anleihen aufzulegen, für die alle Euro-Mitgliedsländer gesamtschuldnerisch haften. Damit hätte die – für die Steuerung der monetären Rahmenbedingungen zuständige – EZB ein Pendant für die öffentliche Finanzwirtschaft.

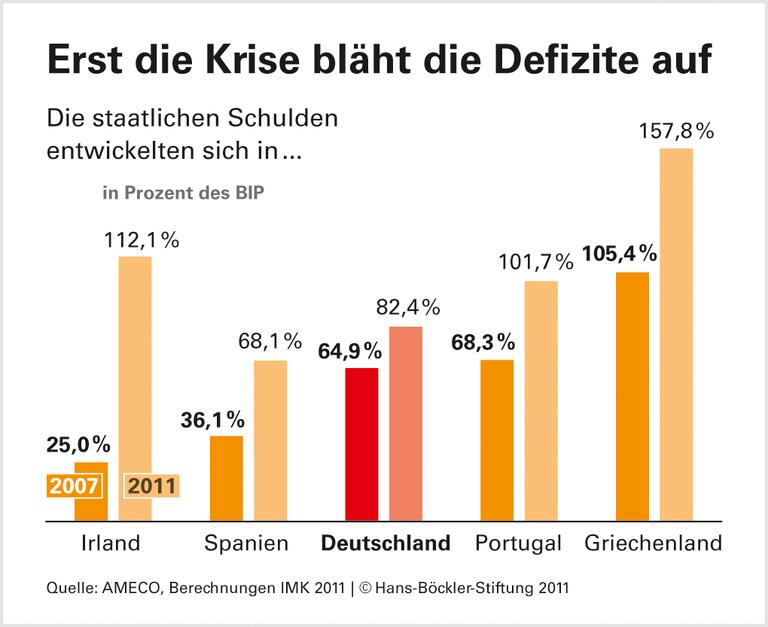

Solange die Länder der heutigen Eurozone ihre nationalen Währungen hatten, fiel ihren Zentralbanken auch hinsichtlich der öffentlichen Finanzwirtschaft eine Schlüsselrolle zu: Sie wirkten aktiv am Staatsschuldenmanagement mit und beteiligten sich an Rettungsmaßnahmen im Finanzsektor, so Palley. Die Architektur des Euroraums untergrub diese Rolle der nationalen Notenbanken, indem sie ihnen das Recht nahm, Zahlungsmittel auszugeben. Dieser Umstand habe mit zu der Schuldenkrise beigetragen, in der vor allem Griechenland, Irland, Portugal, Spanien und Italien stecken.

Der Fehler des Systems liege darin, dass Regierungen, die unter dem Druck der Finanzmärkte stehen, sich nicht ihrer Zentralbank bedienen können, um in den Rentenmarkt einzugreifen und die Menge der umlaufenden Schuldtitel zu reduzieren. „Ohne Zentralbank sind nationale Regierungen auf dem Rentenmarkt mit Provinzregierungen und Großunternehmen gleichgestellt, und damit sind sie der Spekulation und der Willkür des Marktes ausgesetzt“, erläutert der Ökonom. Er zeigt anhand eines theoretischen Modells, dass zum Beispiel bei Panikreaktionen auf dem Finanzmarkt die Risikoprämie für Staatsanleihen sprunghaft ansteigen kann – und sich ein „schlechtes“ Marktgleichgewicht mit hohen Zinsen herausbildet. Wenn die Panik vorüber ist und die Risikoprämie wieder fällt, verharren die Rentenpapiere unter Umständen im Hochzins-Gleichgewicht.

Die geltenden Bestimmungen in den Europäischen Verträgen untersagen der EZB den direkten Eingriff zugunsten nationaler Staatsanleihen. Das Verbot sei auch durchaus angebracht, da Hilfen der EZB die Gefahr von Fehlanreizen bergen, so der Autor. Könnten die Mitgliedsländer sich auf rettende Eingriffe der EZB verlassen, wäre die Versuchung groß, eine populistische Fiskalpolitik mit niedrigen Steuern und großen Haushaltsdefiziten einzuschlagen. Der politische Sog, dem die Gesamtheit der Mitgliedsländer dann ausgesetzt wäre, würde die Stabilität der Währung untergraben.

Die von Palley vorgeschlagene Architektur des öffentlichen Finanzwesens ruht auf drei Grundpfeilern:

1. Mitgliedsländer wären weiterhin berechtigt, eigene Staatsanleihen aufzulegen, für die sie ausschließlich selbst haften. Die Schuldtitel wären mit den Staatsanleihen der US-Bundesstaaten zu vergleichen und an eine Insolvenzordnung gebunden für den Fall, dass das betreffende Land in extreme finanzielle Schwierigkeiten gerät. Sind sich die Märkte von vornherein dieser Möglichkeit bewusst, so unterliege dieser Teil der Staatsfinanzierung der normalen Rentenmarkt-Disziplin, so der Ökonom.

2. Die Mitgliedsländer des Euroraums würden eine Agentur für öffentliche Finanzen gründen, die nach eigenem Ermessen Anleihen mit gesamtschuldnerischer Haftung der Mitgliedsländer emittiert. Die EFA stünde unter der Aufsicht der Finanzminister aller Euroländer; das Stimmrecht würde in Abhängigkeit von den Bevölkerungszahlen ausgeübt. Der Erlös aus dem Verkauf dieser Anleihen ginge an die nationalen Regierungen, ebenfalls gewichtet nach der Einwohnerzahl. Gleiches gilt für den Zinsendienst der EFA-Anleihen. Die EZB wäre berechtigt, ausgegebene EFA-Bonds zu handeln.

3. Die EFA erhält die Aufsicht über einen europäischen Krisenfonds, der zahlungsunfähigen Mitgliedsländern mit Notdarlehen unter die Arme greifen könnte. Finanziert würde der Fonds über den Verkauf von EFA-Anleihen. Die Gewährung von Mitteln aus dem Rettungsfonds wäre an wirtschaftliche Auflagen gebunden, welche die EFA verhängt. Damit wäre der Krisenfonds eine Art europäischer IWF.

„Mit der EFA wären die Voraussetzungen für einen Euro-Bond ohne die geringste Spur einer nationalen Identität geschaffen“, erklärt Palley. Über den Handel mit diesen Anleihen könnte die EZB die Rolle der europäischen Staatsfinanzierungsbank übernehmen, die im derzeitigen institutionellen Gefüge fehlt. Da alle Erlöse aus der Anleiheplatzierung an die Mitgliedsländer gingen, verbliebe die Ausgabengewalt uneingeschränkt bei den einzelnen Regierungen.

Tom Palley: Institutionelle Reformen zur Sicherung der Stabilität im Euroraum. In: WSI-Mitteilungen 6/2011.