Altersvorsorge: Riester-Rente ist gescheitert

Ohne Reformen, die das Leistungsniveau der gesetzlichen Rentenversicherung wieder stärken, drohen vielen Arbeitnehmern Rentenlücken und Altersarmut, so das IMK.

Die teilweise Umstellung der Alterssicherung in Deutschland auf Kapitaldeckung hat sich „als Fehlentscheidung erwiesen“. Daran haben die IMK-Experten Rudolf Zwiener und Katja Rietzler keinen Zweifel mehr. Gemeinsam mit den Berliner Wirtschaftswissenschaftlern Professorin Heike Joebges und Volker Meinhardt haben sie ein gutes Jahrzehnt Erfahrung mit der Riester-Rente aufgearbeitet, dabei hat das Autorenquartett auf eigene Studien und die Forschungsliteratur zurückgegriffen. Bleiben die Rentenreformen von 2001 und 2004 unverändert in Kraft, „werden erhebliche Teile der Erwerbsbevölkerung in Altersarmut gleiten“, warnen die Wissenschaftler in einer neuen Studie. Es sei daher höchste Zeit, den Riester-Faktor rasch aus der Rentenformel zu nehmen und das Niveau der gesetzlichen Rentenversicherung mittelfristig an den – deutlich höheren – Durchschnitt der OECD-Länder anzupassen. „Das gesetzliche Rentensystem muss wieder zu einer Lebensstandardsicherung zurückfinden mit einer paritätischen Finanzierung durch Arbeitnehmer und Arbeitgeber“, schreiben die Experten. Damit stehe auch die staatliche Förderung kapitalgedeckter Vorsorgeformen zur Disposition. Statt „dieser allgemeinen Subventionierung“ sollten gezielt die Renten von Geringverdienern und Personen mit unterbrochenen Erwerbsbiografien steuerfinanziert aufgestockt werden. Das aktuelle Alterssicherungssystem habe so große Schwachstellen, dass seine Legitimation zunehmend in Gefahr gerate.

Rentenniveau weit unter OECD-Durchschnitt. Erklärtes Ziel der Rentenreformen zwischen 2001 und 2004 war es, die Beitragssätze zur Rentenversicherung bis 2030 nicht über 22 Prozent steigen zu lassen. Dazu wurden das Rentenniveau gesenkt und die Formel zur Rentenberechnung geändert. Die Folgen dieser Modifikationen zeigt der Daten-Überblick der Forscher: Das Versorgungsniveau, das die gesetzliche Rentenversicherung Beschäftigten mit durchschnittlichem oder niedrigem Einkommen bietet, liegt in Deutschland deutlich unter dem Niveau der obligatorischen Rentensysteme in anderen OECD-Ländern. So beträgt die Brutto-Ersatzrate, welche die OECD für internationale Vergleiche berechnet, bei deutschen Normalverdienern derzeit lediglich 42 Prozent des durchschnittlichen Verdienstes. Im OECD-Mittel erreichen vergleichbare Versicherte hingegen eine Ersatzrate von gut 57 Prozent. Beim Alterssicherungsniveau von Geringverdienern rangiert Deutschland unter den 34 OECD-Mitgliedern sogar an letzter Stelle.

Nach den bisherigen Weichenstellungen der Rentenpolitik soll das Rentenniveau weiter deutlich sinken, brutto und netto. So lag das Brutto-Rentenniveau 2003 bei 48 Prozent. Nach Berechnungen des Sachverständigenrates wird es bis 2030 selbst für einen Standardrentner mit 45 Versicherungsjahren auf nur noch rund 40 Prozent sinken. Das entspricht – kaufkraftbereinigt bei konstanten Löhnen – einer Reduzierung der Durchschnittsrente für langjährig versicherte Männer um knapp 200 Euro auf nur noch 973 Euro im Jahr 2030. Das Nettorentenniveau – nach Abzug der Sozialversicherungsbeiträge, vor Steuern – beträgt derzeit 50,4 Prozent. Nach amtlichen Schätzungen sinkt es bis zum Jahr 2025 auf 46,2 Prozent und soll bis 2030 nicht unter 43 Prozent fallen.

Das niedrige Rentenniveau stelle ein besonders großes Problem dar, weil parallel zu den Rentenreformen der Niedriglohnsektor in Deutschland deutlich wuchs, betonen die Forscher – auch durch die Arbeitsmarktreformen der 2000er-Jahre. Zudem erlebten mehr Menschen Unterbrechungen in ihren Erwerbsbiografien, insbesondere in Ostdeutschland. „Altersarmut ist damit in Deutschland vorprogrammiert“, schreiben die Wissenschaftler. Zwar sollte das geringere Rentenniveau theoretisch durch staatlich geförderte, selbst finanzierte Altersvorsorge ausgeglichen werden – etwa durch ein Riester-Rentenprodukt. In der Praxis gelinge das aber nur selten.

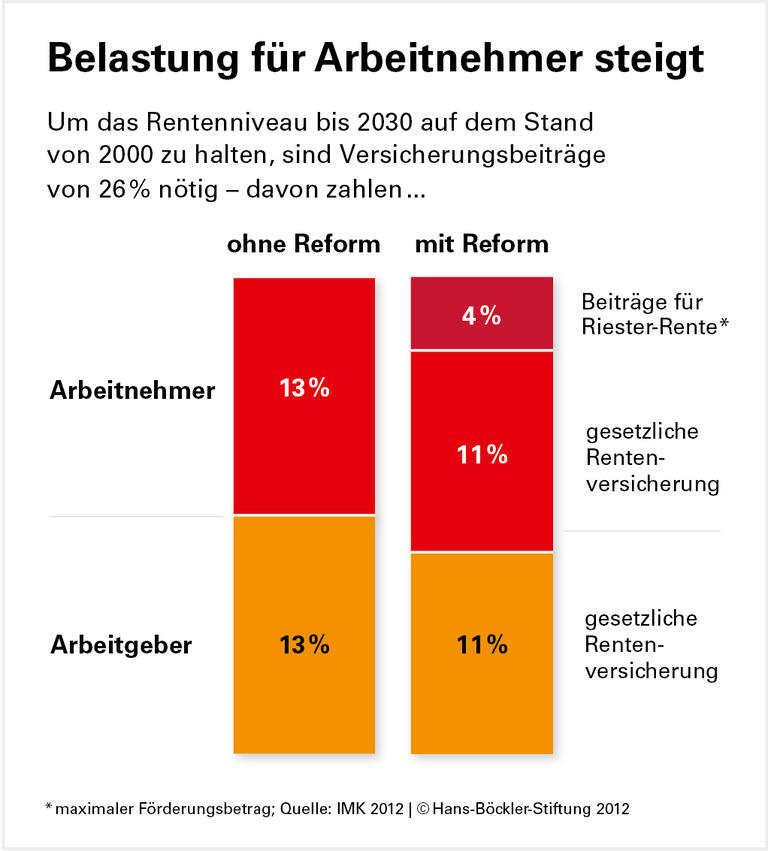

Hohe Belastung, mäßige Beteiligung. Mit Einführung der kapitalgedeckten Zusatzvorsorge steigen nach den Berechnungen der Wissenschaftler die finanziellen Aufwendungen markant, die Arbeitnehmer für die Altersvorsorge tragen sollen. Denn Riester-Sparer erhalten zwar einen moderaten staatlichen Zuschuss. Anders als im gesetzlichen Alterssicherungssystem leisten die Arbeitgeber aber keinen Beitrag. So müssen Beschäftigte längerfristig 15 Prozent ihres Bruttoeinkommens für ihre Altersvorsorge aufwenden: 11 Prozent als hälftigen Beitragssatz zur gesetzlichen Rentenversicherung und 4 Prozent für die private Vorsorge. Ohne Riester-Reform wäre der Beitragssatz nach wissenschaftlichen Prognosen bis 2030 auf rund 26 Prozent gestiegen. Die – hälftige – Belastung für die Arbeitnehmer läge also bei nur 13 Prozent.

Auch wenn die Datenlage bislang schwach sei, deute viel darauf hin, dass vor allem Durchschnitts- und Geringverdiener den zusätzlichen Aufwand scheuten, resümieren die Forscher – obwohl gerade ihnen Altersarmut droht. So hätten nicht einmal 50 Prozent der Berechtigten für einen Riester-Zuschuss bislang einen Vorsorgevertrag abgeschlossen. Bei Menschen mit Brüchen im Erwerbsverlauf liege die Quote noch niedriger. Und selbst unter den Riester-Sparern lege nur ein Teil wirklich zusätzliches Geld fürs Alter zurück. Gerade unter Normal- und Geringverdienern seien oft bloße Umschichtungen und Mitnahmeeffekte zu beobachten: Bereits bestehende Sparformen werden aufgelöst zugunsten von Anlagen, für die es die staatliche Förderung gibt.

Schwächung der Binnennachfrage. Arbeitnehmer, die nicht zusätzlich vorsorgen, „würden voll von den Rentenniveaukürzungen getroffen“, schreiben die Wissenschaftler. Doch auch Vorsorgesparer gerieten in ein – unbewusstes – Dilemma: Da ihre zusätzlichen Sparanstrengungen auf Kosten des privaten Konsums und der Binnennachfrage gingen, „reduzieren sie das Wirtschaftswachstum und damit auch ihre Einkommen“. Diesen Effekt hat das IMK bereits 2009 in einer Studie dargestellt. Er wirke sich auch negativ auf Unternehmen aus, die ihre Umsätze vor allem auf dem Inlandsmarkt erzielen, und relativiere für sie die Senkung der Lohnnebenkosten, die ebenfalls Ziel der Rentenreformen war. Profitiert hätten daher vor allem die Versicherungswirtschaft und die Exportwirtschaft. Letztere war aber zum Zeitpunkt der Reformen ohnehin international bereits hoch wettbewerbsfähig und könne Erhöhungen des Rentenbeitrags verkraften, betonen die Wissenschaftler.

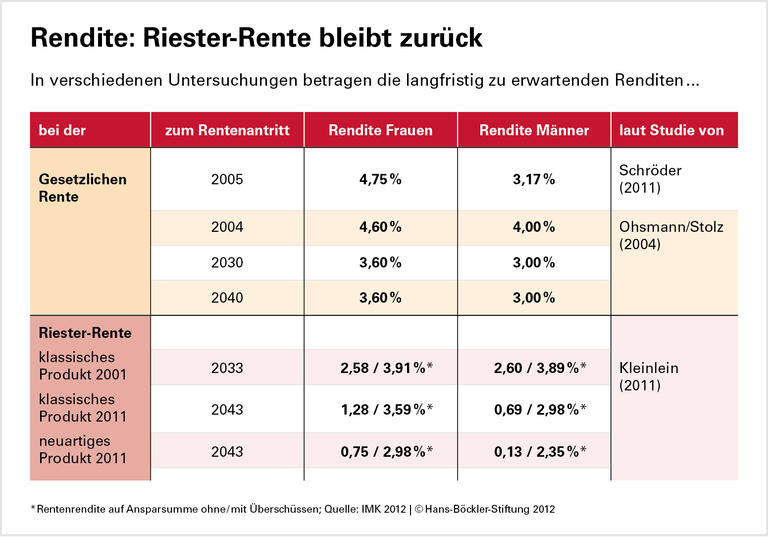

Renditen niedriger als in der Gesetzlichen Rentenversicherung. Anders als noch in den 1990er-Jahren oft behauptet, weisen kapitalgedeckte Vorsorgeformen nach der Analyse der Forscher keine überlegenen Renditen auf. Die systematischen Renditevergleiche, die Wissenschaftler bislang zwischen gesetzlicher Rente und kapitalgedeckten Zusatzversicherungen anstellten, prognostizierten langfristig ähnliche oder sogar etwas höhere Renditen für das gesetzliche System. Aktuell sei für alle Formen von kapitalgedeckten Lebens- und Rentenversicherungen ein deutlicher Renditerückgang zu beobachten. Bei Riester-Rentenverträgen sank der Garantiezins zwischen 2002 und 2012 von 3,25 auf 1,75 Prozent. Eine Untersuchung des Deutschen Instituts für Wirtschaftsforschung (DIW) gelangte zu dem Ergebnis, dass bei 2011 neu abgeschlossenen Verträgen die Versicherten mindestens 87 Jahre alt werden müssten, um wenigstens ihre eigenen Einzahlungen und die staatlichen Zulagen wieder ausgezahlt zu bekommen – ohne jegliche Rendite. Hinzu komme, dass Risiken wie Erwerbsunfähigkeit, die früher über die gesetzliche Rentenversicherung abgesichert waren, nun zusätzlich versichert werden müssten.

Auch eine höhere Nachhaltigkeit der Kapitaldeckung sei empirisch nicht zu beobachten. Im Gegenteil: Auf dem Höhepunkt der Finanzmarktkrise im Jahr 2008 betrugen die Verluste kapitalgedeckter Rentenversicherungen im Durchschnitt der OECD-Länder 23 Prozent. Versicherungen in Deutschland verzeichneten immerhin ein Minus von über 8 Prozent, trotz vergleichsweise strenger Regulierung. Zwar seien die Verluste in den Folgejahren teilweise wieder ausgeglichen worden, erkennen die Forscher an. Doch dürfte es allein die derzeitige Krise im Euroraum für kapitalgedeckte Rentenversicherungen in Europa weiter schwierig machen, ausreichende Renditen zu erzielen.

Auslandsanlagen keine Lösung. Unsicherheit und Renditeschwäche ließen sich auch durch Anlagen in Ländern mit „günstigerer“ demografischer Struktur nicht beheben, so die Forscher. Denn neben einer vergleichsweise jungen Bevölkerung und aktuell kräftigem Wachstum zählten auch die Nachhaltigkeit der Wirtschaftsentwicklung und politische Stabilität zu den unverzichtbaren Voraussetzungen. Vor allem aber müsse der Kapitalmarkt des Ziellandes so groß sein, dass massive ausländische Kapitalzuflüsse nicht zu wirtschaftlichen Verwerfungen führten, beispielsweise zu Blasen auf dem Aktien- oder Immobilienmarkt. Die Krisen in Mexiko, Argentinien und vor allem die Asienkrise von 1997 zeigten, dass nur wenige Länder diese Anforderungen erfüllen. Eine Studie aus dem Jahr 2011 kam am Beispiel von 18 Schwellenländern zu dem Ergebnis, dass die vermeintlich hohen Renditen von Anlagen in diesen Staaten lediglich das erhöhte Ausfallrisiko kompensieren. Zudem ergäben sich bei Anlagen in Auslandswährungen erhebliche Wechselkursrisiken, die die Renditen schnell aufzehren könnten.

Heike Joebges, Volker Meinhardt, Katja Rietzler, Rudolf Zwiener: Auf dem Weg in die Altersarmut - Bilanz der Einführung der kapitalgedeckten Riester-Rente (pdf), IMK Report Nr. 73, September 2012