Kapitalmarkt: Desinteresse an der Belegschaft

Analysten und Investoren interessieren sich nicht für das Personal eines Unternehmens - es sei denn als Kostenfaktor. Die Ausnahme ist der Vorstandschef: Hier gelten persönliche Eindrücke sehr viel, und das Salär darf hoch sein, wenn es eng an den Aktienkurs gekoppelt ist.

Kündigt ein börsennotiertes Unternehmen Entlassungen an, klettern meist die Kurse. Warum bewerten Investoren und Analysten Einschnitte beim Personal fast reflexartig positiv? Wissenschaftler zweier Forschungsinstitute haben das Zusammenspiel von Kapitalmarkt und Personalwesen untersucht. Die gemeinsame Studie des Tübinger Forschungsinstituts für Arbeit, Technik und Kultur (F.A.T.K.) und des Soziologischen Forschungsinstituts Göttingen (SOFI) zeigt: Kapitalmarktakteure blenden in ihrer Unternehmensbewertung nahezu vollständig die Qualität der Mitarbeiter aus. Die Belegschaft tritt fast ausschließlich als Kostenfaktor auf. "Die Maßstäbe der Börsenbewertung kann man nicht zur Grundlage der Personalpolitik machen, weil die Wert schöpfenden Beiträge des Personals hierin gar nicht vorkommen", sagt Michael Faust vom SOFI. Für die explorative Studie befragten die Wissenschaftler Analysten und Fondsmanager. Außerdem interviewten sie Vertreter von vier börsennotierten Unternehmen - aus den Abteilungen Investor Relations, Controlling, den Finanzvorstand, Personalmanager, operative Führungskräfte, Betriebsräte sowie gewerkschaftliche Aufsichtsräte.

Desinteresse am Personal. Das Forschungsteam stellte eine große Diskrepanz fest: Innerhalb der Unternehmen ist Personalentwicklung und -bindung ein zentrales Thema, aber in der Kapitalmarkt-Kommunikation spielt es gar keine Rolle. Ein Investors-Relations-Fachmann berichtet, dass ihm Fragen zur Personalförderung oder zu Rekrutierungsstrategien noch nie gestellt wurden. Ein Fondsmanager räumt ein, dass das Thema "etwas stiefmütterlich betrachtet" werde. "Personal wird als Faktor wichtig, wenn er knapp ist", erklärt ein Analyst. Bei der gegenwärtig noch hohen Arbeitslosigkeit sei das nicht der Fall - mit Ausnahme der Branchen, in denen es Engpässe an qualifiziertem Personal gibt. Durchgängig findet nur das Personal an der Spitze große Aufmerksamkeit.

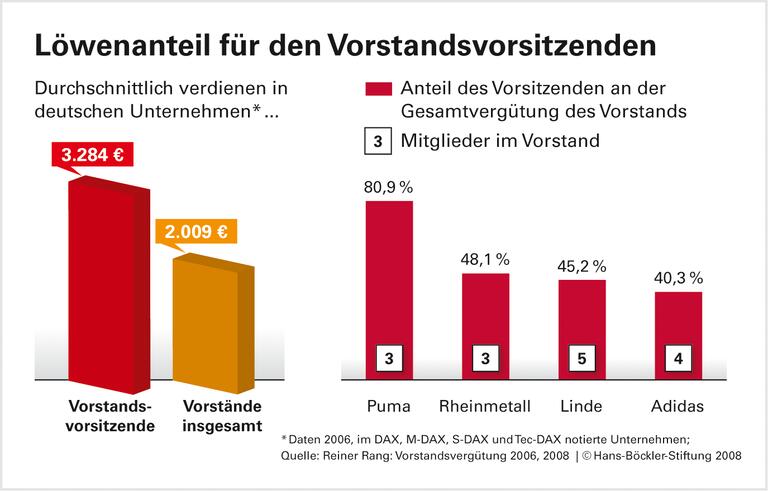

Fokus auf die Spitze. Analysten neigen dazu, Erfolg fast ausschließlich dem oberen Management zuzuschreiben - das Image des Chefs zählt mehr als eine kluge Personalpolitik. Die Kapitalmarktakteure verlassen sich der Studie zufolge stark auf ihre "bildhaft-assoziativen" Vorstellungen von den Führungskräften. Sie messen der persönlichen Einschätzung eines Chefs großes Gewicht für die Unternehmensbewertung bei. Ein Personalmanager beklagt: "Es ist eine Katastrophe, die schauen immer mehr auf den CEO und sein Team." Dass Analysten und Fondsmanager beeindruckt werden wollen, wissen die Unternehmen. Ein Investor-Relations-Manager berichtet, dass in der Kapitalmarkt-Kommunikation die Körpersprache ebenso wichtig sei wie der Inhalt. Wenn die stimmt, werden Ankündigungen auch ohne Beleg geglaubt. "Ich behaupte dann irgendwas", sagt der Manager. Bei der Führungsspitze interessieren sich die Analysten stark für die Vergütung und ihre "Anreizkompatibilität": Es wird erwartet, dass hohe Aktienoptionen den Vorstandschef auf steigende Kurse verpflichten.

Wer Beziehungen zum Kapitalmarkt pflegt, gewinnt an Einfluss im Unternehmen. Darum ist die Position des Finanzvorstands stärker geworden und die des Personalvorstands schwächer. Investors-Relations-Kräfte tragen die Forderungen des Kapitalmarktes in die Unternehmen. Sie präsentieren den Führungskräften regelmäßig, was Analysten und Fondsmanager über sie denken und von ihnen erwarten. Die so genannte "wertorientierte Unternehmenssteuerung" soll die Erwartungen des Kapitalmarktes im Unternehmen wirksam werden lassen.

Mitbestimmung kein Malus. Unter Analysten und Investoren hat sich die Erkenntnis verbreitet, dass die Mitbestimmung Unternehmen nicht daran hindert, Renditevorgaben zu erfüllen. Die Börsenprofis verteilen keinen Mitbestimmungsabschlag. Fragen der Mitbestimmung werden in der Kapitalmarktkommunikation kaum aufgeworfen, stellen F.A.T.K. und SOFI fest. Die Anleger machen keinen Bogen um mitbestimmte Unternehmen, und ein Personalmanager erklärt, der Kapitalmarkt nehme verstärkt die Vorzüge des deutschen Konsensmodells wahr. "Mitbestimmung ist kein Faktor, der zu negativer Bewertung führt, und wird tendenziell eher positiv gewertet, weil sie ausufernde Konflikte verhindert, die Zeit und Geld kosten können", so die Studie.

Michael Faust, Christiane Fisecker, Reinhard Bahnmüller: Was interessiert Analysten? Berliner Debatte Initial, 2007/4

Michael Faust, Reinhard Bahnmüller: Die Zeit der Aktienanalysten, in: Andreas Langenohl und Kerstin Schmidt-Beck (Hrsg.): Die Markt-Zeit der Finanzwirtschaft, Metropolis-Verlag, Marburg 2007