: Europa braucht neue Fiskalregeln

In der Coronakrise zeigt sich: Die strikten EU-Vorgaben für Staatsschulden gefährden die Währungsunion. Nötig sind investitionsfreundliche Regeln und mehr gesamtwirtschaftliche Koordination.

Die europäischen Fiskalregeln sollen nach fast 30 Jahren reformiert werden, die EU-Kommission hat dazu Anfang des Jahres eine Debatte angestoßen. Da infolge der Pandemie und ihrer wirtschaftlichen Folgen die Staatsschuldenquoten erheblich steigen dürften, habe sich der Reformdruck noch einmal drastisch erhöht, schreiben Experten des IMK in einer aktuellen Studie. Um nach dem Ende der akuten Krise nicht einen Sparkurs mit gravierenden Folgen für Wachstum und Beschäftigung fahren zu müssen, brauche es eine Reform der Fiskalregeln, „die unter Berücksichtigung der Nachhaltigkeit der öffentlichen Schulden vor allem die kurzfristige Stabilisierung der Makroökonomie und die langfristige Modernisierung des öffentlichen Kapitalstocks fördert“. Ohne entsprechende Korrekturen sehen die Ökonomen schwarz für die Währungsunion: „Angesichts zunehmender europakritischer Tendenzen beispielsweise in Italien könnte der Euroraum eine erneute Austeritätsphase möglicherweise nicht überstehen.“

Die IMK-Forscher empfehlen statt einer starren Defizitgrenze eine neue Ausgabenregel sowie eine „Goldene Regel“ für Investitionen. Die zulässige Schuldenquote sollte auf 90 Prozent des Bruttoinlandsprodukts (BIP) erhöht werden. Das Verfahren zur Begrenzung makroökonomischer Ungleichgewichte müsse verschlankt und effektiver gemacht werden. Die verschiedenen Akteure der Wirtschaftspolitik auf nationaler und europäischer Ebene sollten sich auf eine konsistente und regelkonforme Wirtschaftspolitik verständigen.

Die bestehenden Regeln, die unter anderem die Staatsschulden auf 60 Prozent und das Budgetdefizit auf 3 Prozent des BIP begrenzen, hätten weder bedenkliche Schuldenniveaus in einigen Ländern verhindert noch angemessene wirtschaftspolitische Steuerung ermöglicht, heißt es in dem Report des IMK. Eigentlich sei es Aufgabe der Regierungen, die gesamtwirtschaftliche Nachfrage zu stabilisieren und so konjunkturelle Schwankungen auszugleichen. Stattdessen habe das EU-Regelwerk Staaten gezwungen, in Phasen wirtschaftlicher Schwäche zu sparen. Die Forscher belegen das, indem sie die Finanzpolitik in elf Euroländern zwischen 1985 und 2015 analysieren. Das Ergebnis: Die Fiskalregeln haben das Problem einer „weitgehend prozyklischen Politik“ verschärft.

Ein weiteres Manko stellt laut IMK die fehlende Differenzierung zwischen laufenden Ausgaben und öffentlichen Investitionen dar, die für die langfristige gesamtwirtschaftliche Entwicklung eine wichtige Rolle spielen. Die Folge: Die Investitionen geraten gerade in Krisen unter Druck, da Regierungen sie kurzfristig und ohne großen politischen Gegenwind kappen können. In Europa sei dieses Phänomen gut zu beobachten, so die Wissenschaftler. Der öffentliche Kapitalstock von Deutschland und Frankreich etwa stagniere seit Jahren.

Ausnahmeregeln für Notlagen

Um diese Mängel zu korrigieren, empfehlen die IMK-Experten zum einen, die geltende Defizitgrenze durch eine Ausgabenregel zu ersetzen, die das Wachstum der konjunkturunabhängigen, nicht-investiven Staatsausgaben begrenzt, sobald der Schuldenstand eine gewisse Grenze überschreitet. Für schwere Notlagen seien Ausnahmeregeln ratsam, die temporär höhere Ausgaben erlauben. Auch bei Staaten, deren Schuldenstand unter der 90-Prozent-Marke liegt oder die hohe Budgetüberschüsse vor Abzug der Zinsausgaben aufweisen, sollten die Regeln lockerer gehandhabt werden.

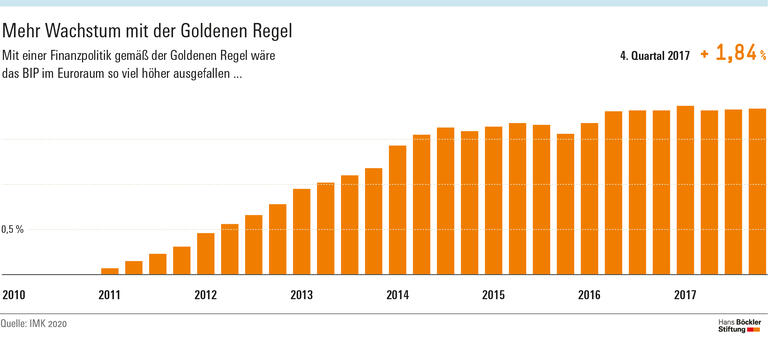

Für Investitionen sollte der Studie zufolge die sogenannte Goldene Regel gelten. Sie besagt, dass öffentliche Investitionen über Kredite finanziert werden können. Die Begründung: Auch künftige Generationen profitieren von einer Erhöhung des Kapitalstocks, deshalb können und sollen sie sich auch an der Finanzierung beteiligen. Berechnungen des IMK zeigen, dass die Eurozone in den vergangenen Jahren mit einer solchen Regel wesentlich besser gefahren wäre. Laut einer Simulation für die Zeit von 2011 bis 2017 hätten Deutschland und Frankreich gut zwölf Milliarden Euro mehr pro Quartal investiert, Spanien acht, Italien neun Milliarden Euro. Dadurch wäre das BIP im Euroraum Ende 2017 knapp 1,8 Prozent höher ausgefallen, die Arbeitslosenquote über den gesamten Zeitraum im Schnitt einen halben Prozentpunkt niedriger.

Verschuldung: 90 Prozent sind tragbar

Als einen weiteren Reformbaustein nennen die Ökonomen eine neue Obergrenze für die Schuldenquote. Wie „tragfähig“ Staatsschulden sind, hänge unter anderem vom Realzins und dem realen Wachstum des BIP ab – je niedriger der Zins und je kräftiger das Wirtschaftswachstum, desto höher können Regierungen sich verschulden. Zur Zeit des Maastricht-Vertrags habe der Zins im Euroraum preisbereinigt noch über der Wachstumsrate gelegen, inzwischen sei es umgekehrt. Wenn man von einem Budgetdefizit von drei Prozent des BIP ausgeht, einer Inflationsrate, die dem Zielwert der Europäischen Zentralbank (EZB) von zwei Prozent entspricht, und einer realen Wachstumsrate von einem Prozent, dann wäre nach Berechnung der IMK-Forscher eine Schuldenquote von 100 Prozent verkraftbar. Inklusive eines „Sicherheitspuffers für unvorhergesehene Krisen“ schlagen sie eine Obergrenze von 90 Prozent des BIP vor.

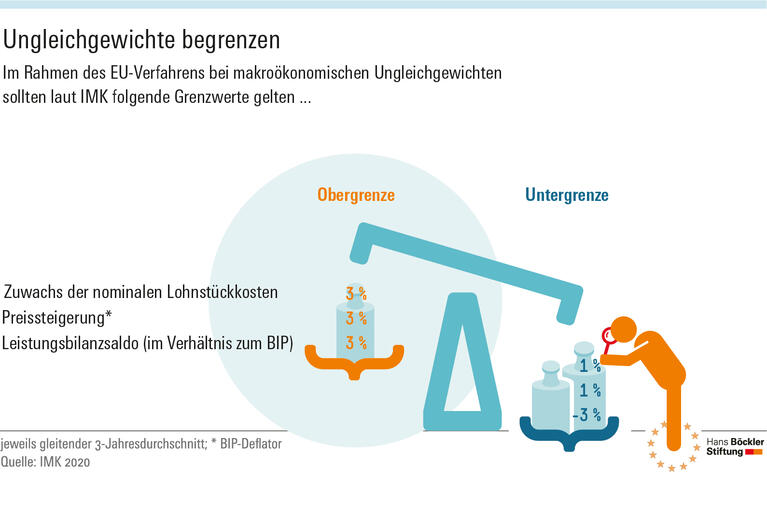

Auch auf das Verfahren zur Vermeidung und Korrektur makroökonomischer Ungleichgewichte gehen die IMK-Forscher ein. Bisher seien die entsprechenden Bemühungen „eher erfolglos“ geblieben. Der Grund: Die Regeln seien zum Teil übermäßig komplex und intransparent. Die Forscher plädieren dafür, die Liste der verwendeten Indikatoren zu verkürzen auf den Leistungsbilanzsaldo, das Wachstum der Lohnstückkosten und die Preisentwicklung. Andere bislang herangezogene Größen wie die Arbeitslosenquote oder die Verbindlichkeiten des Finanzsektors sollten, wenn überhaupt, nur noch als Interpretationshilfen dienen. Statt wie bisher bei der Leistungsbilanz Überschüsse von sechs Prozent und Defizite von vier Prozent zu erlauben, sollte für beide Größen ein Grenzwert von drei Prozent angestrebt werden. Für das Wachstum der Lohnstückkosten gibt es bisher nur eine Obergrenze, es braucht laut IMK aber auch eine Untergrenze, um Lohndumping zu verhindern und die Inflation nahe dem EZB-Ziel zu stabilisieren. Hier erscheine ein Korridor zwischen einem und drei Prozent im jährlichen Durchschnitt angemessen.

Dass die Vorgaben gegen makroökonomische Ungleichgewichte bislang wenig beachtet wurden, liegt nach Analyse des IMK auch daran, dass sie sich an zahlreiche Adressaten richten. Für die Entwicklung der Lohnstückkosten beispielsweise seien einerseits die Sozialpartner verantwortlich, andererseits der Staat, indem er Mindestlöhne erlässt oder Tarifverträge für allgemeinverbindlich erklärt. Die Preisentwicklung sei die Domäne der Geldpolitik, werde indirekt aber auch durch die Lohnsetzung und die Fiskalpolitik beeinflusst.

Um Ungleichgewichte wirksam zu bekämpfen, sei ein konsistentes Zusammenwirken der verschiedenen Akteure unerlässlich, und zwar sowohl auf nationaler als auch auf europäischer Ebene. Die IMK-Forscher empfehlen daher, den sogenannten Makroökonomischen Dialog der EU zu stärken und auszuweiten, der seit 20 Jahren Vertreter von Geld-, Fiskal- und Lohnpolitik auf europäischer Ebene zusammenbringt. Eine solche Institution brauche es auch für den Euroraum, mit den Finanzministern, der EZB-Präsidentin, Vertretern der EU-Kommission, der europäischen Gewerkschaften und der Arbeitgeberverbände als Mitgliedern, sowie in jedem Mitgliedsland mit den entsprechenden nationalen Akteuren.

Sebastian Dullien, Christoph Paetz, Andrew Watt, Sebastian Watzka: Vorschläge zur Reform der europäischen Fiskalregeln und Economic Governance, IMK-Report Nr. 159, Juni 2020