Geldpolitik: Es geht um die Zukunft des Euro

Die Europäische Zentralbank soll für Stabilität sorgen, damit die Konjunktur läuft und Arbeitsplätze sicher sind. Dazu muss sie gleich mehrere dringende Probleme lösen.

Auf die Europäische Zentralbank (EZB) kommen drei große Herausforderungen zu: Erstens muss sie den Ausstieg aus den Niedrigzinsen schaffen, ohne die Konjunktur im Euroraum abzuwürgen und Turbulenzen an den Finanzmärkten zu provozieren. Zweitens könnte der absehbare Wechsel an der Spitze der Notenbank für Unruhe sorgen – schließlich ist das Bekenntnis, alles zur Rettung des Euro zu tun, eng mit dem bisherigen Präsidenten Mario Draghi verbunden. Endet dieses Versprechen mit seiner Amtszeit im kommenden Jahr? Und drittens muss die EZB auf Digitalwährungen wie Bitcoin und Co. reagieren, zum Beispiel indem sie einen digitalen Euro einführt. Zu diesem Ergebnis kommt eine Analyse von Silke Tober und Thomas Theobald vom IMK.

Vorsichtiger Ausstieg aus Niedrigzinsen

Eine kräftige Zinserhöhung sei von der EZB in absehbarer Zeit nicht zu erwarten. Auch eine deutliche Aufwertung des Euro werde sie nicht zulassen, schreiben die Ökonomen. Denn beides könne die Erholung in der Eurozone gefährden. Dass die Notenbank nur sehr vorsichtig aus der Politik des billigen Geldes aussteigt, halten Tober und Theobald für den richtigen Weg: „Da der Aufschwung im Euroraum noch nicht so weit fortgeschritten ist wie jener in den USA, ist es richtig und wichtig, dass die EZB bis auf weiteres an den Negativzinsen festhält.“

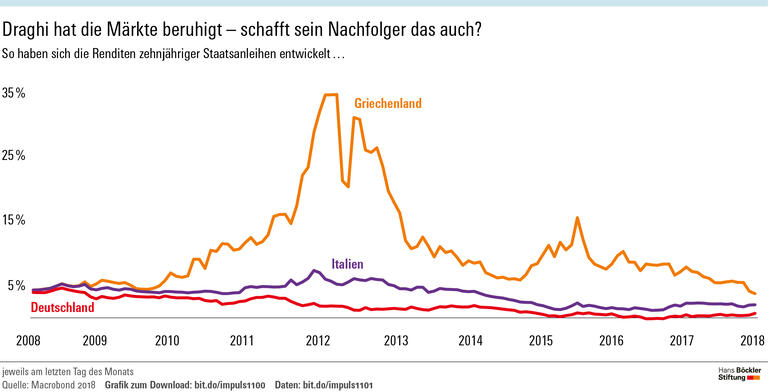

Gleichzeitig müssten aber auch die Konstruktionsfehler der Eurozone angepackt werden, erklären die IMK-Ökonomen. Zwar sei es Mario Draghi gelungen, die Finanzmärkte vorübergehend zu beruhigen. Der EZB-Präsident hatte einst angekündigt, die EZB werde „alles Notwendige tun“, um den Euro zu erhalten – was übersetzt hieß, dass die Notenbank zur Not alle Papiere aufkauft, die vom Ausfall bedroht sind. Draghi wird jedoch im Herbst 2019 aus dem Amt scheiden, bereits jetzt wird über die Nachfolge spekuliert. Ob sein Nachfolger ähnlich umfangreiche Versprechen abgeben kann und will, ist nicht sicher. Zweifel an der Stabilität des Euroraums könnten so schnell wieder aufkommen.

Gemeinschaftliche Absicherung von Staatsanleihen

Das grundlegende Problem bestehe nach wie vor darin, schreiben die Ökonomen, dass europäische Staatsanleihen, anders als die Anleihen anderer entwickelter Staaten, nicht als sicher gelten. Investoren müssten befürchten, dass sie ihr Kapital aufgrund eines Schuldenschnitts in einzelnen Staaten verlieren. Die aktuellen Vorschläge zur Konstruktion von „sicheren Anleihen“ wie zum Beispiel European Safe Bonds (ESBies) sind nach Ansicht der IMK-Experten zwar im Ansatz erfolgversprechend. Dabei würden Staatsanleihen aus Euroländern in neuen Wertpapieren gebündelt, von denen ein Teil sehr risikoarm ist (Senior Tranche), während andere größere Risiken bergen (Junior und Mezzanine). Das Risiko eines Totalausfalls wäre damit allerdings nicht beseitigt. Als Ergänzung empfehlen Tober und Theobald daher, dass die besonders unsichere Junior-Tranche der neuen Anleihen in der Hand einer öffentlichen Verbriefungsgesellschaft verbleiben sollte. In diesem Fall würden die Euroländer zum Teil gemeinsam für eventuell auftretende Verluste haften, was „Erwartungsänderungen an den Finanzmärkten etwas an Schärfe nehmen und den Fokus stärker auf eine abgestimmte Fiskalpolitik legen würde“. Außerdem wäre die Geldpolitik wirksamer, weil sie weniger durch stark divergierende Risikoprämien beeinträchtigt würde. Erst mit einer, wenn auch eingeschränkten gemeinschaftlichen Haftung für Staatsanleihen ließen sich Stabilität und Vertrauen dauerhaft herstellen – eine Aufgabe, die letztlich von der Politik gelöst werden müsse, möglichst noch bevor Draghi aus dem Amt scheidet.

Der Euro als Digitalwährung

Eine ganz andere Herausforderung bringen technologische Entwicklungen mit sich: Neben den staatlichen Währungen existieren inzwischen zahlreiche Digitalwährungen wie Bitcoin. Diese werden dezentral in einem Rechnernetz generiert und verwaltet. Der Zahlungsverkehr funktioniert im Prinzip ohne Banken, auch eine Zentralbank ist nicht zwingend notwendig. Die entscheidende Frage lautet: Wie geht die EZB mit dieser neuen Konkurrenz um? Sie könnte eine eigene Digitalwährung in Umlauf bringen und so das Spektrum der gesetzlichen Zahlungsmittel erweitern, meinen Tober und Theobald. Diesen digitalen Euro könnten die Bürger direkt untereinander austauschen, ohne den Zwischenschritt über eine Privatbank, aber abgesichert durch die Notenbank. So ließen sich die Vorteile von Digitalwährungen – Schnelligkeit und geringe Kosten – verbinden mit der Stabilität einer staatlichen Währung.

Der digitale Euro hätte im Zahlungsverkehr eine ähnliche Funktion wie Banknoten oder Münzen. „Als direkte Ergänzung zum Bargeld, das zwangsläufig für elektronisch durchgeführte Zahlungen unbrauchbar ist, könnten elektronische Banknoten die Funktion eines die Privatsphäre schützenden, sicheren, einfach zu handhabenden und gebührenfreien Zahlungsmittels übernehmen“, schreiben die Ökonomen. Ebenso wie gegenwärtig der Giroverkehr und Bargeld parallel existierten, könnten Digitaleuro und Bargeld nebeneinander bestehen. Wichtig sei, dass bei Transaktionen strenge Datenschutzregeln gelten. Aktuell läuft praktisch jede elektronische Überweisung über privatwirtschaftliche Kreditinstitute. Dabei entstehen Datenspuren, die einen genauen Einblick in das Kaufverhalten eines jeden Kunden erlauben – wenn sich so sensible Daten in privater Hand befinden, ist die Gefahr von Missbrauch groß. „Ein Überwachungsstaat in bis vor kurzem kaum vorstellbaren Dimensionen ist eine beunruhigende Vorstellung. Dass diese Macht aber in konzentrierter Form in privater Hand ist, ist aufgrund geringerer demokratischer Einflussmöglichkeiten ungleich besorgniserregender“, schreiben Tober und Theobald. Dagegen käme ein digitaler Euro „nicht nur dem Bedürfnis der Bevölkerung nach Sicherheit und Privatsphäre entgegen, sondern könnte auch die Bedingungen für mehr Wettbewerb verbessern“.

Silke Tober, Thomas Theobald: Geldpolitische Herausforderungen – Zinspolitische Wende, Safe Assets und digitaler Euro (pdf), IMK-Report Nr. 135, März 2018