Vorstandsvergütung: Teure Vorstandsrentner

Pensionszusagen für Vorstände sind teils üppig und setzen falsche Anreize. Damit tragen sie oft nicht zu einer nachhaltigen Unternehmensführung bei. In vielen Unternehmen fehlt es zudem an einer transparenten Berichterstattung.

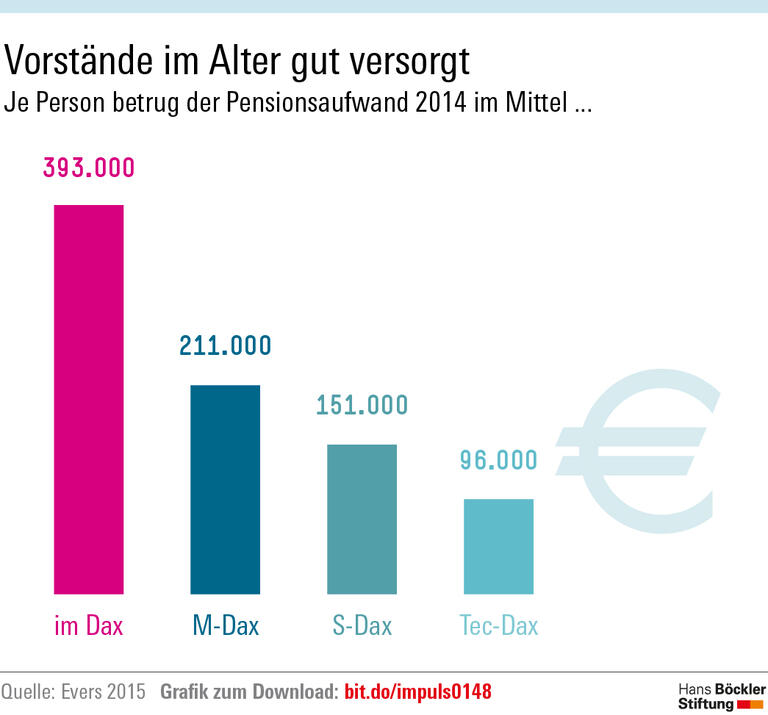

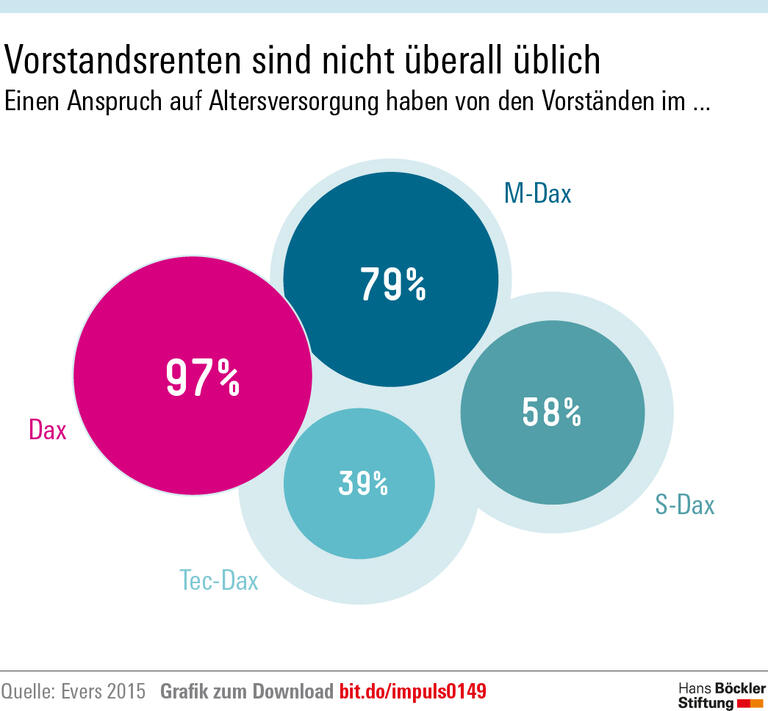

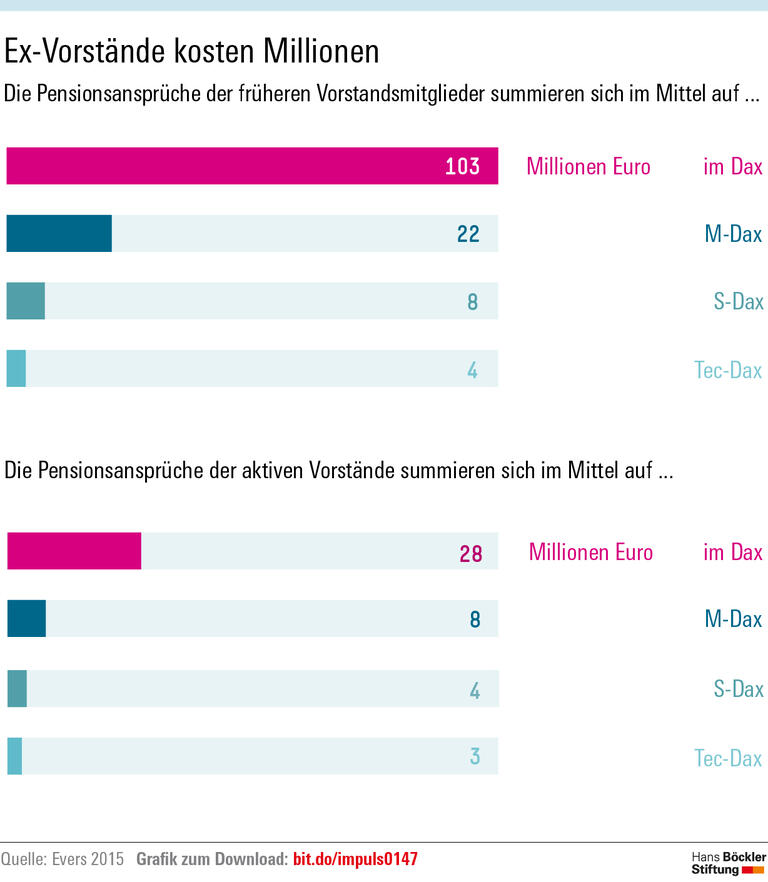

Unternehmensvorstände bekommen häufig nicht nur ein hohes Gehalt. Sie erwerben oft auch das Anrecht auf eine betriebliche Altersversorgung. Einige Vorstandschefs großer börsennotierter Konzerne kommen im Alter dabei auf eine jährliche Betriebsrente von mehr als einer Million Euro. Dafür müssen die Firmen Rückstellungen bilden: Bei jedem der 30 Dax-Unternehmen summieren sich die Ansprüche früherer und aktueller Vorstände im Mittel auf gut 130 Millionen Euro. In Einzelfällen muss mehr als das Doppelte zur Verfügung stehen. Dies geht aus einer Aufstellung des Vergütungsexperten Heinz Evers im Auftrag der Hans-Böckler-Stiftung hervor. Er und der Rechtsanwalt Peter Doetsch haben unabhängig voneinander Vorschläge entwickelt, wie die Vorstandspensionen zu einer nachhaltigen Unternehmensführung beitragen können und worauf bei der Ausgestaltung der Verträge geachtet werden sollte.

Die Bestandsaufnahme in den Börsensegmenten von Dax bis S-Dax zeigt: Die Altersversorgungssysteme für Vorstände unterscheiden sich in der Höhe der Auszahlungen und in ihrer Konstruktion teils erheblich. Nach wie vielen Dienstjahren die maximale Leistung erreicht wird, ob ein bestimmter Eurobetrag zugesagt, ein Prozentsatz des letzten Fixgehalts festgelegt, eine bestimmte Mindestverzinsung des zurückgestellten Kapitals garantiert wird oder welches Lebensalter als Pensionsgrenze gilt: All dies variiert.

Keine Vollversorgung von Anfang an

Die Altersversorgung sollte sich auch daran bemessen, wie lange ein Vorstand für das Unternehmen tätig war. Diesen Punkt betont der Rechtsanwalt Doetsch. Es könne nicht sein, dass ein Vorstand nach fünf oder zehn Jahren im Amt bereits Anspruch auf die maximal möglichen Versorgungsbezüge hat. Ein „Vollanspruch“ sollte erst nach 20 oder 25 Jahren erreicht sein. Hinreichend sei die Altersversorgung dann, wenn sie sich nach dieser Zeit auf etwa 50 bis 60 Prozent der letzten Fixbezüge beläuft – vorausgesetzt, sie sind angemessen. Sich einfach an den tatsächlich gezahlten Beträgen anderer Großunternehmen zu orientieren, weil im Aktiengesetz von der „üblichen Versorgung“ die Rede ist, sei keine gesetzeskonforme Lösung. Die „übliche Versorgung“ sei vielmehr als Obergrenze zu interpretieren, so Doetsch.

Die „Vielfalt der Versorgungsregelungen“ und die „defensive Informationspraxis vieler Unternehmen“ erschweren Vergleiche, gibt Evers zudem zu bedenken. Auch wenn das Gesetz zur Angemessenheit der Vorstandsvergütung und der Deutsche Corporate Governance Kodex beim Thema Altersbezüge Klarheit einfordern, ließen die Geschäftsberichte in puncto Transparenz weiterhin zu wünschen übrig.

Ungerechtfertigt ist nach Analyse der Experten auch die häufig praktizierte Kopplung der Versorgungsbezüge an das letzte Fixgehalt. Gerade dies habe in jüngerer Zeit zu einer enormen Erhöhung der Altersansprüche geführt. So sind die Festgehälter der Vorstände im Dax von 2009 bis 2015 um rund ein Drittel gestiegen – und mit ihnen oft die Kosten der Altersversorgung des Vorstands. Eine Kopplung an die variable Vergütung ist allerdings auch keine Lösung. Sie beeinträchtigt im Gegenteil die Übersichtlichkeit zusätzlich, sind sich die Experten einig.

Einige Unternehmen, etwa Beiersdorf, haben die Vorstandsrenten bereits ganz abgeschafft. Evers zufolge ist durchaus fraglich, ob eine besondere Altersversorgung für hoch bezahlte Vorstände überhaupt nötig ist. Sollen die Spitzenmanager aber weiterhin eine besondere Form von Betriebsrente erhalten, so zeigt Doetsch auf, welche Korrekturen angebracht sind: Analog zur vielerorts vorgenommenen Umstellung der normalen Betriebsrenten empfiehlt er, von leistungsbezogenen zu beitragsbezogenen Systemen überzugehen. Das heißt: Garantiert wird nicht mehr die Höhe der ausgezahlten Rente, sondern nur noch die regelmäßige Einzahlung – was am Ende herauskommt, hängt von Anlagestrategie und Marktentwicklung ab.

Nach Analyse der Experten bietet sich darüber hinaus noch ein weiterer Schritt an. Er bestünde darin, den Vorstandsmitgliedern nur einen Teilbetrag der beitragsorientierten Altersversorgung zu garantieren, beispielsweise in einer Höhe, die sich an den Obergrenzen des Pensions-Sicherungs-Vereins orientiert. Dieser sichert derzeit Rentenzahlungen von maximal jährlich 102.060 Euro ab. Wenn die Auszahlung der sich darüber hinaus ergebenden Versorgungsansprüche zeitlich gestreckt und zugleich an die langfristige Entwicklung des Unternehmens gekoppelt wäre, würde der Forderung nach mehr Nachhaltigkeit Rechnung getragen.

ZITAT

"Von einer Verknüpfung der Altersvorsorge mit Nachhaltigkeitskriterien sind die Unternehmen noch weit entfernt. Punktuell kann sogar von einer Überversorgung im Alter gesprochen werden, die völlig unabhängig von einer langfristigen Unternehmensentwicklung gezahlt wird. Der Aufsichtsrat insgesamt muss seine Aufgabe wahrnehmen, über die Managervergütung die richtigen Anreize im Interesse des Unternehmens und seiner Zukunftsperspektiven zu setzen."

Peter Doetsch, Heinz Evers u.a.: Altersversorgung für Vorstände – Anreize für nachhaltige Unternehmensführung?, Mitbestimmungspraxis Nr. 1, November 2015

Zitat: Norbert Kluge, Leiter der Abteilung Mitbestimmungsförderung in der Hans-Böckler-Stiftung