Alterssicherung: Pensionsfonds: Starke Verluste in der Krise gefährden Altersvorsorge

Die Finanzkrise hat der kapitalgedeckten Altersvorsorge erheblich zugesetzt. Wissenschaftler empfehlen mehr und bessere Regulierung für Pensionsfonds.

Geringere Auszahlungen aus der staatlichen Rente, stattdessen mehr Geld aus steuerlich geförderten betrieblichen Vorsorgekassen: Nach diesem Prinzip haben mehrere EU-Länder um das Jahr 2000 ihre Alterssicherung reformiert; auch die Bundesrepublik. Seitdem ist das neue Arrangement aber durch erhebliche Turbulenzen gegangen. Die schwedischen Pensionsfonds etwa verloren 2008 durch die Finanzkrise 34,5 Prozent ihres Wertes. Derart rapide Vermögenseinbußen zeigen, wie problematisch eine Privatisierung der Alterssicherung sein kann, sagen Bernhard Ebbinghaus und Tobias Wiß. Der Soziologie-Professor von der Universität Mannheim und sein Co-Autor haben untersucht, wie es um die kapitalgedeckte, betriebliche Zusatzrente nach der Finanzkrise in sechs europäischen Ländern steht. Sie stellten fest: Streng regulierte betriebliche, kapitalgedeckte Zusatzrenten – ob unter Kontrolle der Tarifparteien oder staatlicher Aufsicht – sind tendenziell besser durch die Krise gekommen. Grundsätzlich sei mehr Regulierung nötig, so die Experten, „um die Interessen von Beschäftigten und Pensionären gegen finanzielle Risiken zu schützen“.

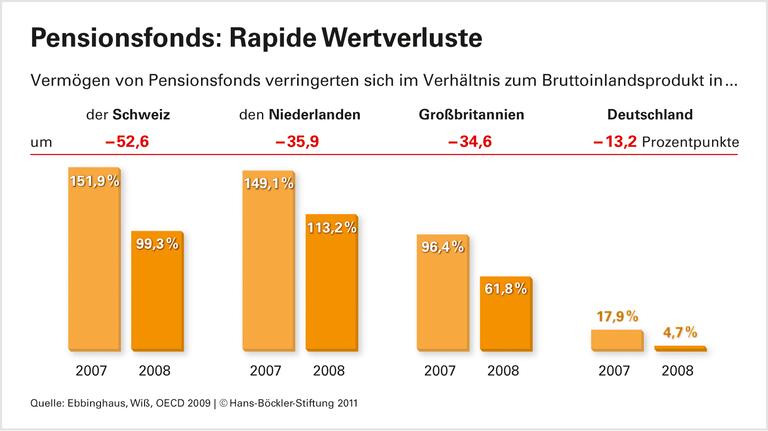

Pensionsfonds zählten in der Finanzkrise sowohl zu den Leidtragenden als auch zu den Verursachern. Alterssicherungs-Fonds aus den OECD-Ländern trugen zum Anschwellen des Finanzvermögens bei – und verloren dann im Schnitt zwischen 20 und 25 Prozent ihrer Vermögen. Bei einzelnen Fonds fielen die Abschläge noch weit höher aus. Die Verluste waren laut Forschern dort am höchsten, wo Fondsmanager über viel Geld verfügen konnten, am wenigsten beaufsichtigt wurden und folglich am riskantesten investierten. In Deutschland und der Schweiz legten die Fondsmanager ihre Einlagen vergleichsweise vorsichtig an, darum beliefen sich die Wertkorrekturen hier auf 8 bis 13 Prozent. Der Wert niederländischer Pensionskassen hingegen reduzierte sich 2008 um 16,9 Prozent, nachdem er bereits 2002 um 11,9 Prozent gesunken war. Noch schlechter schnitten Fonds aus den USA und Großbritannien ab, deren Verwalter sich oft als aktive Investoren verstehen und Einfluss auf die Unternehmenspolitik der von ihnen kontrollierten Firmen nehmen wollen. Hier büßten die Pensionsfonds im Schnitt 17 bis 26 Prozent der Einlagen ein. Auch wenn die Vermögenswerte sich inzwischen erholen: Die Deckung der Auszahlungsverpflichtungen der betrieblichen Zusatzrenten sind in allen betrachteten sechs Ländern – Schweden, Dänemark, Großbritannien, Schweiz, Niederlande und Deutschland – durch die Finanzkrise unter erheblichen Druck geraten.

Die Krise hat nicht allein das Vermögen künftiger Pensionäre reduziert, in manchen Ländern belastet sie schon jetzt die Pensionen. Von Kürzungen sind jene betroffen, deren Altersvorsorge-Verträge lediglich die Höhe der Beiträge festlegen und nicht die der Auszahlungen. Solche Vertragsbestimmungen waren lange die Ausnahme. Mit der Ausbreitung des Shareholder-Gedankens im vergangenen Jahrzehnt wechselten etliche Betriebsrenten von garantierten Auszahlungen zu festgelegten Beiträgen. Nun hat die Finanzkrise weitere Fonds dazu gebracht, einen Übergang zu festgelegten Beiträgen und variablen Auszahlungen anzustreben. Im Resultat bedeutet dies, folgern Ebbinghaus und Wiß, dass gerade das systemische Scheitern des Finanzmarktes der Grund für eine Ausweitung der Finanzlogik ist. Die Fondsmanager übertragen das Finanzmarkt-Risiko auf Sparer, die im Alter auf die Auszahlungen aus der kapitalgedeckten Betriebsrente angewiesen sein werden. Die EU-Kommission diskutiert darum, ob sie künftig europaweit Mindest-Auszahlungen aus Pensionsfonds vorschreibt – was in Deutschland schon der Fall ist.

Das grundsätzliche Kontrollproblem: Pensionsfonds werden aus nicht ausgezahltem Lohn oder Gehalt der Beschäftigten gebildet. Die Beschäftigten sind somit Eigentümer; über ihr Geld verfügen aber Firmenvertreter oder gar Fondsmanager. Hier liegt die Gefahr von Missmanagement und Täuschungsversuchen. Es besteht also ein Kontrollproblem, denn die Beschäftigten müssen sich auf die Unternehmen verlassen, die in ihrem Namen die Beiträge entrichten, und auf die Manager des Fonds, die im Interesse ihrer Altersvorsorge investieren. Darum sei jegliche Form von Regulierung wichtig, ob durch den Staat oder die Sozialpartner, schreiben die Forscher. In allen Ländern gibt es eine Aufsicht, die sich um die finanzielle Nachhaltigkeit der Pensionsfonds kümmert, meist die Zentralbank oder eine Finanzmarktaufsicht. Die Wissenschaftler stellen fest: Je mehr der Staat reguliert, umso weiter sind die betrieblichen oder tariflichen Zusatzrenten verbreitet, und umso besser werden Risiken gebündelt und die Rechte der Beschäftigten garantiert. Eine staatliche Aufsicht darüber, ob obligatorische Pensionsfonds die Einlagen nach sozialen Gesichtspunkten anlegen, gibt es allerdings nirgends.

Die Forscher beobachten in der Alterssicherung einen Bedeutungszuwachs der Gewerkschaften: Das Quasi-Monopol der Staatsrente als einzige rechtlich flankierte Alterssicherung besteht nicht mehr, die Privatisierung der Altersvorsorge habe aber nicht zu einer nachhaltigen Lösung geführt. Eine von den Sozialpartnern geregelte und kontrollierte Altersvorsorge werde darum gebraucht.

Textkasten: Der Pensionsfonds-Kapitalismus und seine Varianten

Ob Alterssicherung durch ein Umlageverfahren bestritten wird, ob Altersvermögen am Kapitalmarkt nach langfristiger industriepolitischer Strategie investiert wird oder nach kurzfristigem Renditestreben – das hat einen großen Einfluss auf die gesamte Volkswirtschaft. Weil die kapitalgedeckte betriebliche Altersvorsorge viel Geld bewegen kann, sprechen Experten von Pensionsfonds-Kapitalismus. Ebbinghaus und Wiß untersuchten Großbritannien als Beispiel für eine liberale Marktwirtschaft, die Niederlande und die Schweiz als koordinierte Marktwirtschaften mit weit entwickeltem Pensionsfonds-System, außerdem die skandinavischen Wohlfahrtstaaten Dänemark und Schweden sowie Deutschland. In diesen Ländern gibt es große Unterschiede hinsichtlich des Umfangs und Zuschnitts der betrieblichen Altersvorsorge.

Am stärksten ausgebaut ist die kapitalgedeckte betriebliche Altersvorsorge in Großbritannien. Beschäftigte können sich bereits seit 1986 aus der verpflichtenden staatlichen Rentenversicherung zumindest teilweise ausklinken und eine kapitalgedeckte betriebliche oder individuelle Vorsorge wählen. Darum weist von allen europäischen Staaten Großbritannien in der betrieblichen Alterssicherung das größte Finanzvermögen auf. Die Auszahlungen aus der betrieblichen Alterssicherung sind in der Höhe durchaus vergleichbar mit denen der gesetzlichen Rente. Britische Pensionsfonds sind wichtige Akteure auf dem Finanzmarkt, sie investieren ihre Einlagen überwiegend nach Rendite-Gesichtspunkten.

In den Niederlanden spielt eine branchenweit von den Sozialpartnern ausgehandelte Altersvorsorge eine große Rolle. Die tarifvertraglichen Regelungen werden teilweise von der Regierung für alle Arbeitgeber zur Pflicht erklärt. Alle niederländischen Pensionsfonds werden von einem Kontrollgremium der Sozialpartner beaufsichtigt, in denen Beschäftigte wie Pensionäre vertreten sind. Es gibt mehrere große Firmen- und Branchenfonds, die insgesamt einen enormen Umfang haben. Vor der Finanzkrise hatten die Fonds Einlagen in Höhe von fast 150 Prozent des nationalen Bruttoinlandsproduktes eingesammelt. Auch in der Schweiz gibt es – außer für Geringverdiener – eine Pflicht zur betrieblichen Altersvorsorge sowie die Vorschrift, dass in den Aufsichtsgremien die Beschäftigten vertreten sein müssen.

In Deutschland überwiegen noch nicht Pensionsfonds als Instrument der betrieblichen Altersvorsorge, sondern Direktzusagen der Unternehmen, die als Rückstellungen verbucht werden. „Rückstellungen waren lange sehr attraktiv für die Unternehmen, weil sie keinen Liquiditätsabfluss bedeuteten“, sagt Sebastian Campagna, Referatsleiter für Unternehmensfinanzierung in der Hans-Böckler-Stiftung. „Inzwischen sehen die Unternehmen jedoch stärker die Risiken: Man häuft Schulden an, die später – wenn etwa die Belegschaft des Unternehmens schrumpft – zur Bedrohung für die Liquidität werden können.“ Am Kapitalmarkt notierte Unternehmen möchten zudem den Umfang der Rückstellungen in der Bilanz gering halten. Auch in Deutschland gibt es große, von den Sozialpartnern vereinbarte Versorgungswerke, etliche Unternehmen haben eigene Pensionsfonds.

Schweden und Dänemark haben ebenfalls einen substanziellen Pensionsfonds-Kapitalismus. In Schweden etwa gibt es inzwischen vier landesweite Fonds für betriebliche Zusatzrenten – zwei davon für öffentlich Beschäftigte, zwei für Arbeitnehmer von privaten Unternehmen.

Bernhard Ebbinghaus, Tobias Wiß: Taming pension fund capitalism in Europe: collective and state regulation in times of crisis, in: Transfer, European Review of Labour and Research, Februar 2011; Bernhard Ebbinghaus: The Varieties of Pension Governance. Pension Privatization in Europe, Oxford University Press, 2011