Wirtschaftswissenschaft: Spartheorie im Mittelalter stecken geblieben

Wer ökonomische Krisen überwinden will, muss wissen, wie eine Geldwirtschaft funktioniert. Nämlich anders als mittelalterliche Tauschwirtschaften – von denen die an den Unis gelehrten Wirtschaftsmodelle bis heute oft ausgehen.

In Wirtschaftskrisen brechen Banken und Unternehmen zusammen, weil sie ihre Kredite nicht mehr zurückzahlen können. Jeder Zahlungsausfall bringt den nächsten Gläubiger in Bedrängnis und so nimmt die Pleitewelle ihren Lauf. Was zur Krisenbewältigung getan werden muss, scheint auf der Hand zu liegen: Ausgaben senken und das Geld zusammenhalten, nicht über die eigenen Verhältnisse leben! So ist es von schwäbischen Hausfrauen wie von Wirtschaftsprofessoren zu hören. Dem liegt meist eine ganz bestimmte Vorstellung über den Zusammenhang von Sparen und Investieren zugrunde, wie Fabian Lindner vom IMK erläutert. Der Grundgedanke: Es kann nur investiert werden, was zuvor gespart worden ist. Nur wenn die einen sich beim Geldausgeben zurückhalten, werden Mittel frei, mit denen andere dann – per Kredit – ihre Zukunftsinvestitionen finanzieren können. Die Überlegung sei jedoch unzutreffend, sagt Lindner, sie verkenne das Wesen der modernen Geld- und Kreditwirtschaft. Umso erstaunlicher sei, dass Studierende diese „Theorie der ausleihbaren Mittel“ (loanable funds) in den neusten Auflagen der führenden Lehrbücher zur Volkswirtschaftslehre noch immer vorgesetzt bekommen.

„Ersparnis ist die Quelle des Angebots an Kreditmitteln“, heißt es etwa in den „Grundzügen der Volkswirtschaftslehre“ des Harvard-Ökonomen Gregory Mankiw. Tatsächlich, so Lindner, müsse niemand sparen, damit andere Kredite aufnehmen können. Denn Banken schaffen das Geld, das sie verleihen, „aus dem Nichts“: Sie schreiben ihrem Kunden den Betrag einfach auf dem Girokonto gut und der Kunde überweist die Summe an eine andere Bank, zum Beispiel auf das Konto eines Herstellers von Investitionsgütern. Die Banken akzeptieren untereinander zwar nur Zentralbankgeld, nicht ihr selbstgeschaffenes Giralgeld. Zentralbankgeld kommt aber wieder nicht durch Sparen in den Wirtschaftskreislauf, sondern wird von der Zentralbank „aus dem Nichts“ geschaffen und per Kredit an die Banken vergeben.

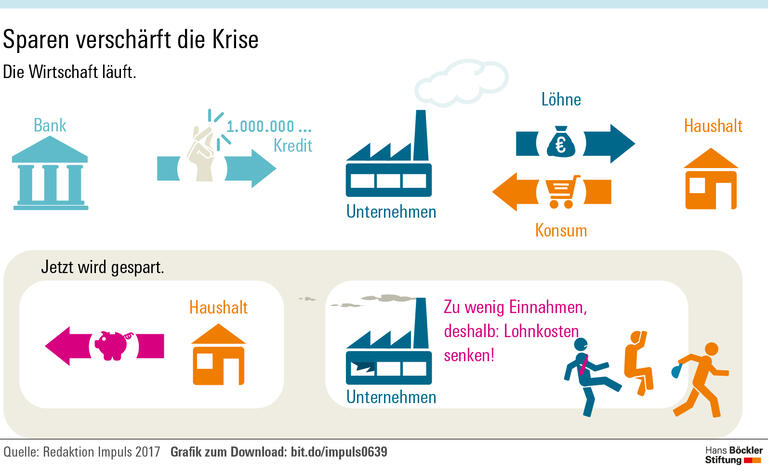

Diese Erkenntnis hat enorme Konsequenzen: Das Ausgeben verliert seinen negativen, das Sparen seinen positiven Beigeschmack. Vor allem taugt Sparen – sei es bei den Haushalten, den Unternehmen oder beim Staat – nicht als Mittel, die strauchelnde Wirtschaft aufzufangen, wie es die Loanable-funds-Theorie behauptet. Im Gegenteil, der Blick wird frei für die schädlichen Folgen verringerter Konsumausgaben: Legen etwa die Haushalte mehr Geld auf die hohe Kante und kaufen den Unternehmen weniger Güter ab, so sinken deren Gewinne und das Insolvenzrisiko steigt. Angesichts der verschlechterten Absatzchancen werden sie weniger investieren und weniger Kredite nachfragen. Die „ausleihbaren Mittel“ bleiben ungenutzt, die Wirtschaft schrumpft.

Nicht genug damit, dass Sparen alles andere als eine gute Voraussetzung für Investitionen ist. In der Praxis ist Lindner zufolge häufig das Gegenteil dessen zu beobachten, was die Lehrbücher beschreiben: Ein Unternehmen nimmt einen Kredit auf, zahlt davon Löhne und versetzt die Haushalte der jeweiligen Arbeitnehmer damit überhaupt erst in die Lage, Ersparnisse zu bilden. „Der Kredit ist also eher die Voraussetzung als die Folge von Ersparnis“.

Aber warum wird Studierenden „eine solch falsche Theorie“ beigebracht? Für den IMK-Forscher erklärt sich das aus der ökonomischen Theoriegeschichte. Der Loanable-funds-Ansatz stammt aus Wirtschaftsmodellen, in denen weder Geld noch Kredit vorkommen. Stattdessen wurde gedanklich nur mit Naturalien hantiert. Konkret: Als Zahlungsmittel fungierte Weizen, der entweder aufgegessen – konsumiert – oder als Saatgut aufgehoben – investiert – werden konnte. In diesem Fall stehen Aufsparen und Aufbrauchen tatsächlich in Konkurrenz zueinander, die Loanable-funds-Theorie stimmt. Für die Analyse mittelalterlicher Agrargesellschaften sei sie sehr gut geeignet, schreibt Lindner. Wer sie auf die moderne Geldwirtschaft anwende, sei jedoch auf dem Holzweg.

Fabian Lindner: Wie der Kredit wirklich in die Welt kommt, in: Till van Treeck, Janina Urban: Wirtschaft neu denken: Blinde Flecken in der Lehrbuchökonomie, November 2016